近年、ファイナンシャルウェルビーイングという言葉を耳にするようになりました。

この言葉は「ウェルビーイング」のファイナンス部門ということです。

ウェルビーイングとは、心身の状態が良好であることです。「幸福」と訳されています。

【ウェルビーイング経営】という言葉もあり、従業員が幸福であると業務のパフォーマンスが上がることが、多くの調査で分かっています。

ウェルビーイング、ファイナンシャルウェルビーイングについて解説していきます。

あなたの勤務先は、ウェルビーイング経営に取り組んでいるでしょうか?

ウェルビーイングとは

ウェルビーイングとは、心身の状態が良好であることです。「幸福」と訳されています。

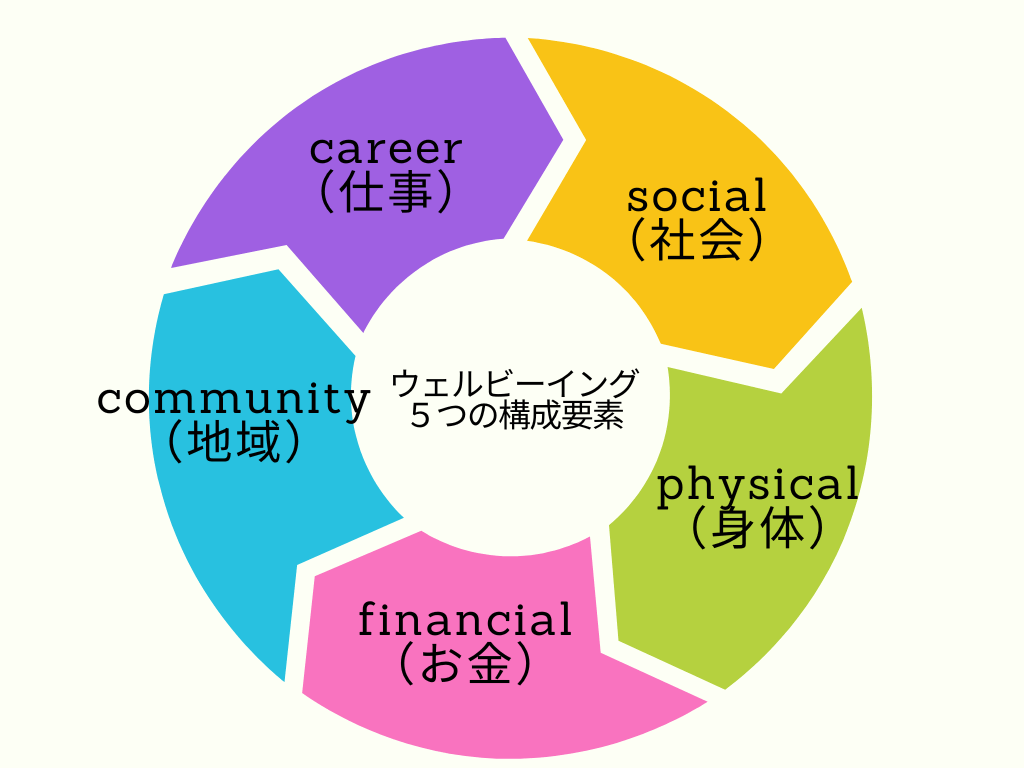

このウェルビーイングについて、アメリカのギャラップ社の調査が有名です。150か国以上を対象として包括的な世界調査を行いました。そこで、ウェルビーイング(幸福)の構成要素を5つ定義しました。

キャリアウェルビーイング

キャリアとは、仕事だけではなくボランティア、勉強、子育てなども含みます。つまり、あなたの時間を大きく費やしているもので、その時間が充実しているとキャリアウェルビーイングが高いということです。

ソーシャルウェルビーイング

人間関係であり、信頼や愛情での繋がりがあるかどうかです。親しい友人、愛する人の存在も大きいです。

また、コミュニケーションも重要で、友人との電話、会話なども幸福を感じストレスが減少すると言われています。

コミュニティウェルビーイング

地域のコミュニティ、いくつかのグループにかかわりがあることで、地域や社会とのつながりを感じることです。そのことで幸福を感じることがコミュニティウェルビーイングが高いと言えます。

フィジカルウェルビーイング

身体的な幸福感で、適度な運動、適切な睡眠、健康状態が良好であることです。思い立ったら即行動できるエネルギーがある健康状態と言っても良さそうです。

ファイナンシャルウェルビーイング

経済的な幸福のことです。収入が多いことだけでなく、安心して生活を送ることができることです。資産管理ができている状態でもあります。毎月、収入を使い切ってしまう生活ではウェルビーイングが低いと言えます。

ファイナンシャルウェルビーイングとは

ここからはファイナンシャルウェルビーイングについて詳しく解説していきます。

ファイナンシャルウェルビーイングにおいて、「ライフプランニング」「家計管理」が重要で、ライフプランニングは資産形成であり、ローンの管理です。そして、全体を考える「金融リテラシー」(金融の知識)が必要です。

ライフプランニング

完全にパーソナルなことです。家族の形でも異なりますし、考え方でも異なります。

結婚している、していない。子どもがいる、いない。子どもが1人、2人、3人・・・。

[sitecard subtitle=関連記事 url= https://www.lifestyleplus-fp.com/life-planning/ =]

↑を参考にライフプランを作成してはいかがでしょうか?

いろんな家族の形があったとしても、資産形成とローンは重要ポイントです。

資産形成

ライフプランを作成することで、〇〇年後に〇〇〇万円が必要という目安がいくつか出てくると思います。

それをゴールとした資産形成を考えます。

ゴールは複数あると思います。住宅購入、大学進学、移住、老後資金などなど。

[sitecard subtitle=関連記事 url= https://www.lifestyleplus-fp.com/goalbace-planning/ =]

[sitecard subtitle=関連記事 url= https://www.lifestyleplus-fp.com/goalbace-planning-2/ =]

そうは言っても、計画通りというのも難しそうですね。そういうときはご相談ください。

ローン(負債)

借り入れがいくつかある場合、まずは把握します。

毎月の支払額、支払利息、いつまで、現在の残債、借り入れの金利を確認します。

基本的には、金利が高い借り入れを優先して返済します。住宅ローンは金利が低いですが、カードローンやキャッシングは金利が高いです。銀行系でも年利13%程度はあるのではないでしょうか。

ローンとはうまく付き合っていきましょう。

家計管理

まずは、毎月の収入と支出を把握します。そして、単月黒字を確保します。

黒字にならないと、資産形成に取り組むことができません。

すべては家計管理から始まります。

金融リテラシー

金融リテラシー(金融知識)があればOKということでもありません。

理解しているだけでなく、実行することが大切です。

いろいろな情報を取得する、あるいは情報を持っている人と話をすることで、自分の家計に反映させていきます。

「騙されない」ことも重要。

ファイナンシャルウェルビーイングを会社で取り組む

会社として、ファイナンシャルウェルビーイングに取り組むとは、どのようなことがあるでしょうか。見ていきたいと思います。

給与体系

離職の理由に給与のことがあると思います。

給与が低いということもありますし、公平性に欠けることもあると思います。

給与体系が不透明で、給与格差が感じられるようなら、不満となります。従業員のモチベーションに直接的に関わることになりますので、見直す部分があるかもしれません。

年功序列から成果主義へと転換する会社もあると思います。会社と従業員でズレが無いといいですね。

福利厚生

住宅ローンや家賃の補助、企業型確定拠出年金制度の導入など、福利厚生制度の充実もポイントです。

また、キャリアアップサポートも大切で、従業員の努力に応える制度があるのは魅力的です。

ファイナンシャルサポート

ファイナンシャルウェルビーイングで重要なことは、経済的な安心感です。

従業員の皆さまが、将来のライフプランが実現できると理解できていると、会社に勤めていることに安心できます。経済的な不安が減少すると、落ち着いて仕事に取り組めると思います。支払いの心配など余計なことを考えなくて済みます。

都市部では、ファイナンシャルプランナーが会社と契約をして、従業員の個別相談を受ける、セミナーを開催するということもあります。

会社の福利厚生、退職金制度などに精通したファイナンシャルプランナーが従業員と相談できるので、しっかりとサポートできています。会社規模の大小にかかわらず、このような取り組みができると離職は減少すると思います。

金融リテラシーの向上

会社側でいろいろな制度や仕組みを準備したとしても、それを理解して使いこなすためにも金融リテラシーの向上がポイントになります。

従業員の皆さまが、知識やスキルを身に付けることができるように、会社側でその機会を作ってほしいと思います。

年に何度か金融リテラシー光陽のためのセミナーを開催する、家計について個別相談できる機会の提供など、できることは多くあります。

まとめ

ファイナンシャルウェルビーイングの解説していきました。

いかがでしょうか?

このようなことを、会社で取り組んでくれると助かりますよね。

会社側にもメリットがありますが、どちらというと従業員側がメリットを大きく感じることができると思います。

そのために、私も含めてファイナンシャルプランナーがお役に立つのではないかと考えています。

2022年秋に資産所得倍増プランが発表され、会社で従業員に対して金融リテラシー向上できるよう機会提供することが望まれています。

また、2024年からは新NISA制度がスタートします。

ファイナンシャルウェルビーイングに取り組むには、絶好のタイミングではないでしょうか。

Wrote this article この記事を書いた人

福田 智司

▶独立系ファイナンシャルプランナーとして、相談業務、セミナー講師などで活動しています。 ▶FBCラジオ ラジタス 第一木曜日 10:50~ 「FPふくちゃんのお金に関するエトセトラ」レギュラー出演中 福井で唯一?のラジオFPです ▶FPでIFAというポジションを活かした相談が得意 節約だけが家計見直しじゃない!を念頭に置いた相談を心掛けています。 ▶法人向けに企業型確定拠出年金の導入サポートを推進しております