企業型確定拠出年金制度を採用している企業が増えています

退職金制度のひとつに「企業型確定拠出年金」があります。概要はこちらのブログを参照してください

[sitecard subtitle=関連記事 url=https://www.lifestyleplus-fp.com/401k/ =]

この制度を採用するのは従業員側、企業側にも良いことだと考えていますし、ライフスタイルプラスでも推進しております。ただし、どのような制度にもメリット・デメリットはあるので、その理解は必要になります。

ライフスタイルプラスでは、企業型確定拠出年金について(株)SBIベネフィット・システムズと提携しておりますので、いつでもお問い合わせください。オンライン相談も対応しております。

①仕組みを知ることが大切

福井県内でも企業型確定拠出年金を導入している企業が増加しています。

そこで気になるのは、従業員の皆さまが理解しているのかということです。ここからは順に企業型確定拠出年金を解説していきたいと思います

掛け金はどうなっていますか?

企業型確定拠出年金の掛け金は、企業が負担する場合、従業員が負担する場合の2種類があります。いずれにしても、範囲内で掛け金を拠出することになります。

●企業側が負担する場合

年次や役職によって、毎月の掛け金を設定しているケースが多いです。例えば、役職無しで5,000円、係長10,000円、課長15,000円など。これは企業によって違います。従業員の皆さまは説明会の時に資料を受け取っていると思いますので、今一度確認をしてください。この会社に勤めている間に、どれくらいの積立になるのか予想できるようになります。もし、資料を配布されていないようでしたら、担当者に問い合わせをしてください。

●従業員側が負担する場合

福利厚生の一環で企業型確定拠出年金を導入して、従業員に制度の利用を推進するというケースです。「選択制」といって、従業員個人で、「する」「しない」を選択することができます。従業員にとって、経費は会社持ちでiDeCoをするというイメージです。注意点として、iDeCoと違って年末調整の対象ではありません。ただし、給与天引きで掛け金を拠出するので課税所得にならず、所得税等が下がります。この場合の掛け金は、企業ごとの取り決めの範囲内となりますので、各社上限額が同じになるとは限りません。

商品のラインナップはいかが?

元本確保型、元本変動型の商品がラインナップされていると思います。制度によっては、10種類以下の少ない場合や30種類以上あるような場合もあります。皆さまの会社の企業型確定拠出年金はどのようになっているでしょうか?

あなたの会社が、どの金融機関で企業型確定拠出年金制度を導入しているかで異なりますが、その商品ラインナップの中から購入する商品を決めます。

国内か海外か、株式か債券か、投資信託の商品説明を確認して、どれにするのかを決めていきます。複数の種類を購入することができます。いつでも購入する商品の変更や、複数購入する場合の比率も変更することができます。

上乗せできる仕組みですか?

企業型確定拠出年金の掛け金を上乗せすることができるルールもあります。「マッチング拠出」「選択制の上乗せ」があります。

どちらの場合も、認められる範囲内で掛け金を上乗せして拠出することができるルールです。

会社に確認して、上乗せを検討してもいいかもしれません。

ただし、あまりお勧めできないケースもありますので、注意が必要です

②現状を知ることが大切

資産状況

現在の資産状況はどのようになっているでしょうか。どのような商品を購入しているでしょうか。

通知が届いたり、加入者サイトにログインしたり、いろいろな手法で確認することができると思います。まずは確認し、現状を知りましょう。利益が出ているでしょうか、それともマイナスになっているでしょうか。

そして、これからどうするのかを検討する必要があります。そのためにも資産状況を確認し、そのままにするのか、何か変更した方が良いのかを判断します。

ほったらかしにせずに、たまには見てみましょう。

③これからを考えることが大切

企業型確定拠出年金を始めて、コツコツと積み立てをするのですが、完全にほっといていいのか?というと、そうではありません。②でお伝えした通り、たまには確認して、そのままでいいのか?を検討します。

「配分変更」「スイッチング」このふたつのやり方を解説します。コツコツ積み立てのギアを上げる、安全運転にする、いろいろな考え方ができます。

商品を選び直す

現在の資産状況、購入している商品を確認したら、このままでいいのか?を検討します。

●配分変更

購入している商品を変更したり、比率を変更することができます。

積み立てた分をどうする?

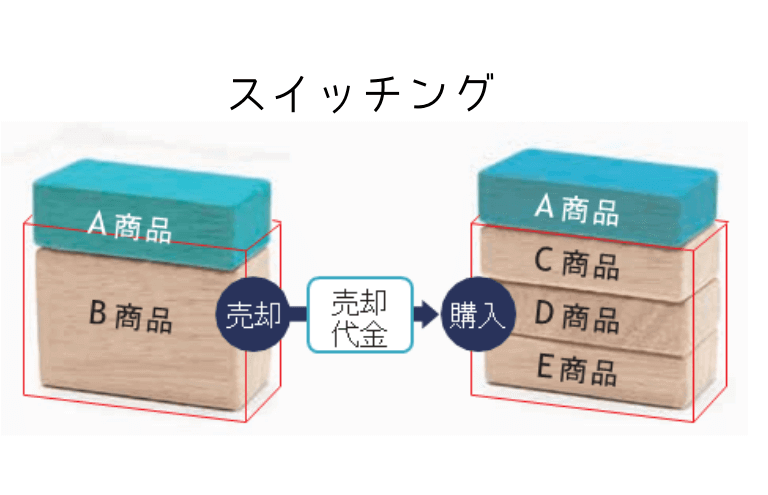

●スイッチング

これまで積み立ててきた資産を売却・解約し、別の商品を購入する。

投資教育の必要性(企業の取り組み)

ここまで、企業型確定拠出年金制度を、従業員の皆さまに向けた解説をしてきました。

上記ポイント3つは概要をお伝えしていますので、理解できた部分と何を言っているのか分からないという部分があると思います。

投資信託をどのように選ぶのか、そもそも何故投資をする必要があるのか、将来についてどのように考えて準備すれば良いのかなど、企業型確定拠出年金をスタートするにあたり従業員の皆さまが知っておく情報は多いです。この投資教育は導入の説明会の位置づけではなく、継続的に開催する必要があります。

また、投資教育の一環でライフプランセミナーも必須であると考えています。今のままの会社で働き生計を立てることで、安定した将来を描くことができることを伝えます。家計の心配がなくなることにより、仕事に集中できる環境が整います。

まとめ

企業型確定拠出年金のポイントを3つ、お伝えしました。いかがでしたでしょうか?

ここ数年で企業型確定拠出年金制度を導入している地方の中小企業が増加しています。この制度は、注意点さえ押さえておけば、従業員にとっても企業にとってもメリットがあると思います。

ただ、気になることがあります。

それは、企業型確定拠出年金制度を導入するだけで、従業員に対して何もフォローしていない企業が多いことです。それでは、何の意味もありません。せっかく、メリットのある制度を導入するのですから、しっかり活用できるようにしていきたいです。

企業型確定拠出年金制度を導入している会社に勤務している従業員の皆さまは、できるだけ情報を集めてください。次に、その情報を信じていいのかどうか検討してください。そして、投資に取り組んでください。

もし、それが難しいようであれば、ライフスタイルプラスにお声掛けいただき、会社でセミナーを開催することもできます。個別相談もできますので、お気軽にお問い合わせください。

Wrote this article この記事を書いた人

福田 智司

▶独立系ファイナンシャルプランナーとして、相談業務、セミナー講師などで活動しています。 ▶FBCラジオ ラジタス 第一木曜日 10:50~ 「FPふくちゃんのお金に関するエトセトラ」レギュラー出演中 福井で唯一?のラジオFPです ▶FPでIFAというポジションを活かした相談が得意 節約だけが家計見直しじゃない!を念頭に置いた相談を心掛けています。 ▶法人向けに企業型確定拠出年金の導入サポートを推進しております